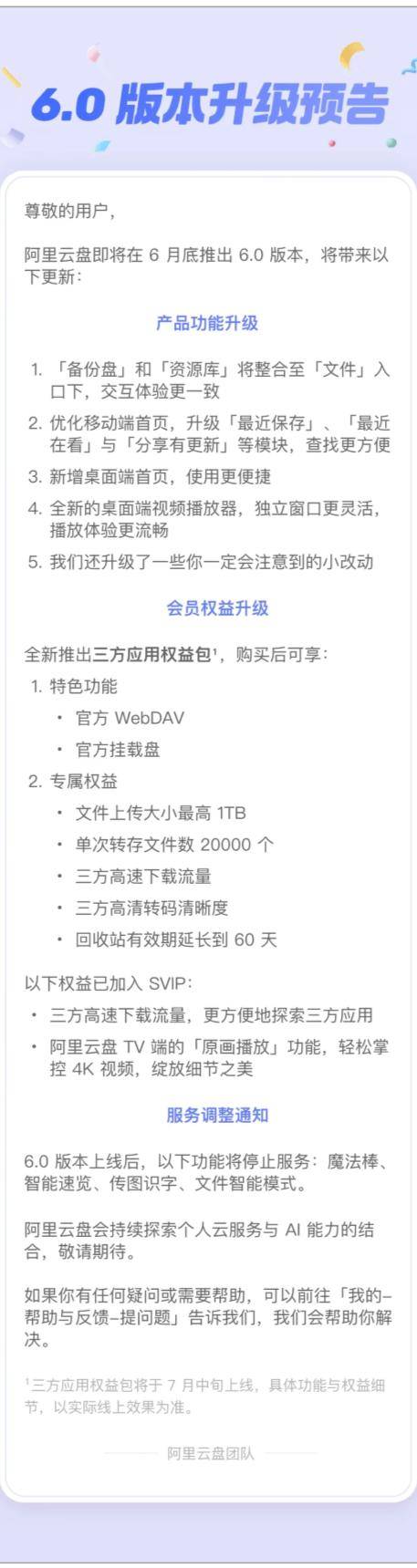

冲击 IPO 屡屡折戟,同城货运巨头货拉拉瞄准了诱人的借贷生意。

图源:货拉拉

2024 年 5 月,货拉拉 App 内悄然上线借贷产品 " 圆易借 ",最高借贷额度 20 万元,年化利率 10.8% 起,与持牌金融机构合作放贷。

事实上,不止消费信贷,货拉拉还计划上线个人经营性贷款业务。此前,货拉拉发布 " 关于优化信贷业务个人信息授权书的公示 ",在既有信息授权范围内,增加了 " 企业认证信息如任职或所有的企业工商信息、营业执照照片等 "。

考虑到货拉拉拥有数以千万的流量,并且手握数张金融牌照,其探索借贷业务无可厚非。不过需要注意的是,目前货拉拉主营的货运业务面临巨大的下行压力,此前两度冲击 IPO 均失败,不务正业探索借贷业务,也从侧面昭示出货拉拉的无奈与焦虑。

互联网借贷创收易,货拉拉试图分一杯羹

近年来,其实不止货拉拉,蚂蚁集团、腾讯、美团等绝大多数互联网平也都将触手伸向了消费信贷业务,以至于网络上出现了" 互联网的尽头是放贷 "的言论。比如,2024 年 3 月,音频分享平台喜马拉雅就推出了借贷产品 " 听小贝借钱 "。

互联网平台之所以不约而同地加码消费信贷业务,很大程度上都是因为这些平台均握有海量的流量以及用户数据,可以更快节奏地撮合信贷交易,轻松攫取巨大的红利。

以蚂蚁集团为例,招股书显示,2020 年上半年,其微贷科技平台业务(包括花呗、借呗等产品)营收 285.86 亿元,同比增长 59.48%,占总营收的 39.4%。同期,蚂蚁集团的毛利率和营业利润率分别为 58.58% 和 34.11%。

对比而言,2021 年 -2023 年,货拉拉的毛利率分别为 39.4%、53.7% 以及 61.2%;经调整利润率(非国际财务报告准则计量)分别为 -77.1%、-1.2% 以及 29.3%。

显而易见,相较费事费力地经营实体业务,消费信贷业务不光可以更快攫取收益,并且还有更高的利润空间,自然引得互联网企业垂涎。

不过需要注意的是,由于过去几年互联网消费信贷无序扩张,近年来有关部门正逐渐加紧相关业务的监管力度。比如,2024 年 6 月 10 日,金融监管总局对外表示,将对群众反映强烈的三类银行在互联网贷款、信用卡、存款等业务领域加强监管。

在此背景下,证监会对互联网公司开展消费信贷业务报以极大的警觉。 2023 年 9 月,证监会要求货拉拉就金融业务合规性予以说明。 无独有偶,2024 年 5 月,证监会国际司也要求喜马拉雅为个人客户提供助贷业务的相关事项进行说明。

或许是因为底气不足,目前喜马拉雅、货拉拉的消费信贷业务均已悄然下线。这也从侧面说明,消费信贷难以成为推动货拉拉业绩攀升的业务支点。

已成行业第一,货拉拉却连续亏损

货拉拉之所以积极探索消费信贷业务,一方面固然是因为该业务的创收效率更高,另一方面,也是因为同城货运主业面临巨大的下行压力,难以构筑高壁垒的商业闭环。

从市场维度来看,随着下游需求逐步释放,中国同城货运配送市场正飞速发展。智研咨询披露的数据显示,2022 年中国计划同城货运市场规模约为 10561 亿元,按需求同城货运市场规模约为 6432 亿元。

图源:智研咨询

与此同时,中国同城货运市场的线上渗透率也不断上涨,2017 年时不足 1%,2022 年已增长至 5.92%。

由于早在移动互联网发轫之初的 2013 年就已成立,随着中国同城货运需求逐渐释放,货拉拉也逐渐崛起,成为行业巨头。

弗若斯特沙利文披露的数据显示,按 2023 年上半年闭环货运 GTV 计,货拉拉为世界最大物流交易平台,市场份额为 44.0%。在中国市场,货拉拉市占率为 61.0%,同样排名第一。

图源:货拉拉招股书

与市场影响力逐步扩张相同步,货拉拉的业绩也飞速攀升。招股书显示,2020 年至 2022 年,货拉拉营收分别为 5.29 亿美元、8.44 亿美元以及 10.36 亿美元,复合年增长率为 39.9%。

尽管营收飞速飙升,但遗憾的是,货拉拉此前一直身陷亏损泥潭。招股书显示,2020 年 -2022 年,货拉拉的经调整净亏损分别为 1.55 亿美元、6.51 亿美元以及 0.12 亿美元,合计亏损近 8 亿元。

开源节流终扭亏,但货拉拉需直面内卷压力

对于投资者来说,持续亏损的企业并非一无是处,如果能通过战略性亏损抢占市场,逐渐回正现金流,那么此前的亏损就是值得的。

目前,已在同城货运市场占据有利位置的货拉拉似乎正迎合投资者的期许,打开利润空间。招股书显示,2023 年,货拉拉营收 13.34 亿美元,同比增长 28.76%;经调整利润 3.91 亿美元,扭亏为盈。

货拉拉扭亏为盈的逻辑并不复杂,一方面靠抽取会员费和佣金 " 开源 ",另一方面主动 " 节流 ",大力控制各项费用。

与滴滴等出行企业主要靠抽取司机和乘客的交易佣金创收不同,货拉拉在抽佣之外,还面向司机收取会员费。

招股书显示,货拉拉的同城货运服务中,非会员、一级、二级、三级会员的月费依次为 0、239 元、539 元、789 元;佣金率分别为 18%、14%、11%、8%。跨城货运服务中,非会员、一级、二级会员的月费分别为 0、929 元、1079 元;佣金率分别为 12%、4%、2%。

简而言之,货拉拉给司机提供两种选择,如果不交会员费,那么抽佣率相对更高,如果缴纳固定的会员费,那么抽佣率相对更低。此模式下,只要有海量的司机不断加入平台,货拉拉即可稳定创收。

招股书显示,2023 年,货拉拉平台促成的已完成订单为 5.88 亿笔,全球货运 GTV 达 87.36 亿美元,平均月活商户约 1340 万个,平均月活司机约 120 万名,覆盖全球 11 个市场超 400 个城市。

海量的司机和单量,自然会推高货拉拉的佣金和会员费收入。招股书显示,2021 年 -2023 年,在中国境内,货拉拉佣金收入分别为 0.48 亿美元、2.9 亿美元、4.44 亿美元,营收占比 5.7%、28%、33.3%;会员费收入分别为 3.56 亿美元、2.71 亿美元、3.25 亿美元,营收占比分别为 42.1%、26.1%、24.4%。

佣金收入增速远超会员费收入增速,并且营收占比逐渐提升,似乎说明,货拉拉旗下大部分司机并未选择购买最高等级会员,而是购买了二级会员,给平台留出了更高的抽用空间。

无论司机如何选择,货拉拉的经营质量都在持续向好。货拉拉以 " 货运平台服务变现率 " 衡量会员费及佣金组合的变现能力。2021 年 -2023 年,货拉拉中国境内货运平台服务的变现率分别为 7.6%、9.7%、10.3%,持续攀升。

与货运平台服务变现率逐渐提高相同步,货拉拉还致力于降低激励和宣发费用。招股书显示,2021 年 -2023 年,货拉拉销售及营销开支分别为 6.74 亿美元、1.98 亿美元、1.79 亿美元,营收占比分别为 79.7%、19.1%、13.4%,不论是绝对值还是费用率,均持续下滑。

显而易见,开源与节流同步推进是货拉拉在 2023 年扭亏为盈的关键诱因。不过值得注意的是,这并不意味着货拉拉已经构筑完美的商业闭环,将持续稳步释放利润。

货拉拉向司机端收取会员费和抽佣,决定了其和司机利益相抵,司机不具备太强的忠诚度,一旦竞争对手大打价格战,或推出其他对司机更为友好的政策,那么司机就有可能转投其他平台。

比如,2023 年,快狗打车面临营收下滑的挑战,为了扩大市场影响力,其宣布 2024 年 4 月 1 日起,北京地区的平台司机抽佣上限从 16% 调低至 10%,服务质量排名前 20% 的司机享受 8% 的抽佣率。

如此低的抽佣率,固然决定了快狗打车愈发难以盈利,但一定程度上也可以 " 策反 " 货拉拉等平台的司机,拖住这些提前盈利的企业。

因为司机转投其他平台后,货拉拉的营收规模有下滑的风险,为了吸引司机,其或许不能不祭出大手笔宣发策略。

显然,上述举措与货拉拉近两年坚持的开源节流策略完全相反,或许会将货拉拉再次拖入亏损的泥潭。

在此背景下,货拉拉不务正业加码借贷业务,确实可以平衡主营业务的内卷压力。

但对于资本市场来说,这也从侧面昭示出,货拉拉的货运主业难以构筑高壁垒商业护城河,商业模式存在巨大的短板。