急急急!毛利率-71%,3年亏52亿,失血140亿,粤芯股份IPO募75亿填坑!

时间:2026-01-05 19:36 来源:未知 作者:xjqnpx 点击:次

来源:市值风云 技术滞后,越卖越亏。

作者 | 萧瑟 编辑 | 小白 今年6月,证监会在2025陆家嘴论坛上亮出新招。吴主席宣布,创业板正式启用第三套上市标准,为那些身怀绝技却尚未盈利的创新型企业敞开大门。 转眼新规已施行半年,继6月大普微之后,创业板在12月再次迎来一单未盈利IPO——粤芯半导体技术股份有限公司(以下简称“粤芯股份”)。据资料显示,这是一家晶圆代工企业,保荐人为广发证券。 第三套标准的实施,确实为成长路上的创新者提供了一次机会,但同时也对企业的硬科技属性提出了更高要求。 这家尚处于亏损阶段的公司,是否具备相应的技术实力呢?

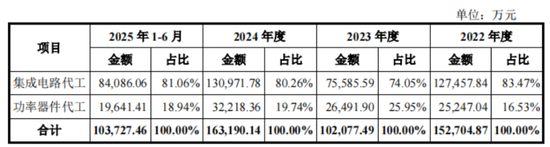

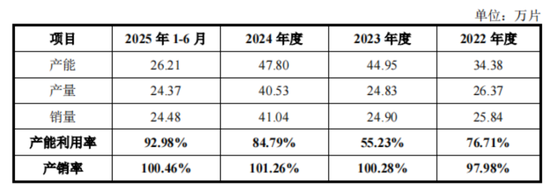

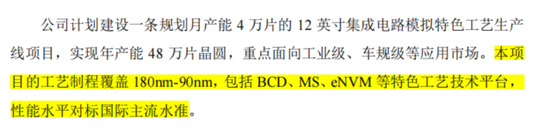

三年亏掉52亿,窟窿越捅越大 粤芯股份的核心业务是为境内外芯片设计企业提供晶圆代工服务和解决方案,其主要差异化在于专注于成熟制程下的特色工艺,以及12英寸的大尺寸晶圆。 技术平台方面,粤芯股份主要围绕模拟和数模混合芯片展开。 集成电路代工业务中,覆盖MS(混合信号)、HV(高压显示驱动)、CIS(CMOS图像传感器)、eNVM(嵌入式非易失存储器)、BCD(Bipolar-CMOS-DMOS)和SiPho(硅光)等多种工艺。 相对应的终端产品包括指纹识别芯片、显示驱动芯片、CMOS图像传感器、电源管理芯片等,下游主要用于消费电子领域。 此外,粤芯股份还布局了一块功率器件代工业务,具体包含MOSFET和IGBT两类工艺。 2024年,以上两大业务的收入占比分别为80.3%和19.7%,其中集成电路代工是核心主业。

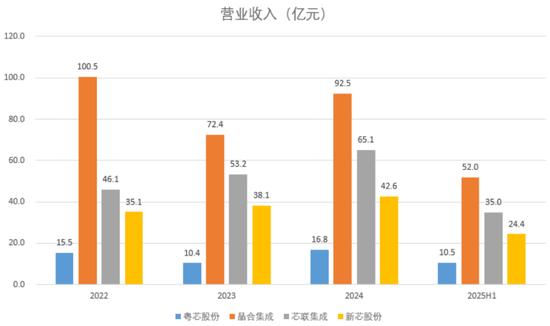

(来源:粤芯股份招股书) 然而,“摊大饼”式的多品类工艺布局并没有带来规模上的优势。2022-2024年间,公司营收体量随行业周期波动明显,2024年实现16.81亿。 不必说中芯国际(688981.SH)、华虹公司(688347.SH)等老牌代工厂,相比于同为特色代工厂的晶合集成(688249.SH)、芯联集成(688469.SH)、新芯股份等,粤芯股份都要逊色许多。

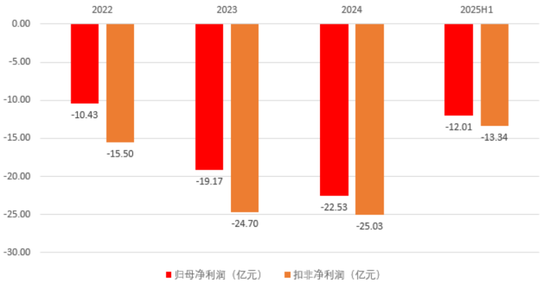

(来源:各公司公告,制图:市值风云APP) 更加令人担忧的是利润端。2022-2024年间,粤芯股份的归母净利润分别为-10.43亿、-19.17亿、-22.53亿,三年合计亏损超50亿,且亏损幅度还在逐年放大。 扣非口径下,2022-2024年的累计亏损幅度将进一步放大至65亿。进入2025年后,上半年公司再度录得亏损12.01亿,情况依旧没有好转。

(来源:Choice终端,制图:市值风云APP)

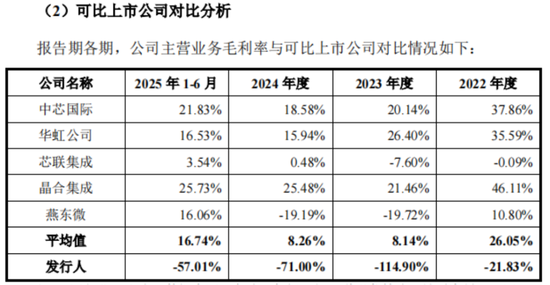

-71%毛利率之谜:技术先进性缺失 从账面看,如今粤芯股份正处于一种“卖的越多,亏得越多”的困境。2024年,公司主营业务毛利率仅-71.0%,净利率-138.4%,每卖出一块芯片,不仅赚不到钱,还要倒贴超过成本价的费用。 近两年晶圆代工行业景气度虽有所下滑,但像粤芯这样惨淡的盈利表现,显然已超出行业正常波动范围。

(来源:粤芯股份招股书) 对此公司在招股书中辩解道,其业务发展时间较短,产能尚未充分释放,毛利率被高额折旧压缩,这是晶圆厂发展初期的正常现象。

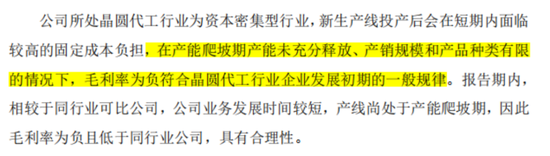

(来源:粤芯股份招股书) 然而,结合招股书中的其他数据,这一解释难以令人信服。 2024年,粤芯股份的产能利用率已达84.8%,2025年上半年进一步提升至93.0%,且期间产销率均超过100%。这表明其产能爬坡已进入尾声,但毛利率转正仍遥遥无期。

(来源:粤芯股份招股书) 此外,像晶合集成2015年成立,在6年后便全面盈利;芯联集成成立于2018年,也在2025年二季度摸到了盈利门槛。而粤芯股份成立于2017年,至今已有8个年头,扭亏进度明显不是正常行业逻辑能够解释的。 2025年二季度,芯联集成实现归母净利润1,195万,单季首次盈利。 在风云君看来,粤芯股份的症结在于技术先进性的缺失。 作为一家特色工艺代工厂,粤芯的制程节点集中在180nm至55nm的成熟制程。虽然模拟芯片对制程要求相对不高,但据招股书披露,公司几大主要工艺平台的制程水平均落后于市场前沿节点。

(来源:粤芯股份招股书) 与此同时,半导体技术迭代迅速,成熟制程的市场需求正逐步被更先进的制程替代。 例如在CIS领域,粤芯股份最多能够做到55nm,而市场前沿需求已来到40nm,像索尼、思特威(688213.SH)等头部厂商,旗下旗舰机主摄CIS更是早已进入22nm时代。 在显示驱动芯片领域,55nm同样是粤芯的制程上限。相比之下,市场最先进量产制程为40nm,且近期同行晶合集成已宣布其28nm工艺进入持续流片阶段。

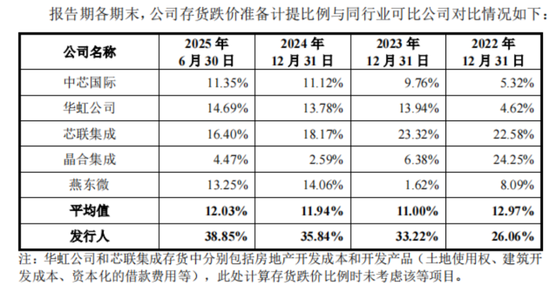

(来源:市值风云APP) 技术落后的迹象,也直接反映在财务报表中。 2022年至2025年上半年,粤芯股份分别计提存货跌价准备1.62亿、2.28亿、1.81亿和2.49亿,平均计提比率超过30%,远高于行业平均水平,这似乎也是市场竞争力不足的体现。

(来源:粤芯股份招股书) 还有一个令人担忧的地方在于,身处技术密集型行业,粤芯股份并未建立起“研发投入—业绩增长—再研发”的良性周期,反而陷入了“研发投入—持续亏损—削减研发”的负反馈循环。 随着亏损扩大,公司的研发投入逐年收缩,2022年至2024年,研发费用分别为6.01亿、6.05亿和4.46亿。

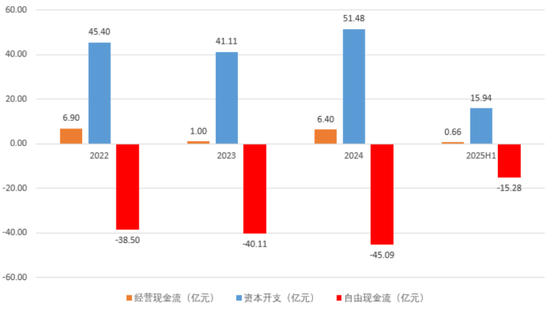

浮亏11%流血上市,欲再募75亿救急 在粤芯股份的发展历程中,资本始终是最核心的推手。 公开资料显示,自成立以来,粤芯股份共完成三轮重要融资。其中A轮融资发生于2021年7月,详情在招股书未予披露,据天眼查显示规模达数十亿元。 2022年,公司又先后完成B轮与B+轮融资,引入包括地方国资、产业资本、金融投资平台在内的二十余家多元投资方,共募集到资金68亿。 当然代价也是惨痛的。主要发起人金誉实业的股权被一路稀释,从公司初创时80%降至如今的16.9%,彻底丧失了控制权。 如今粤芯股份为无实控人状态。 值得关注的是,在IPO前最后一轮融资中,公司估值已高达253亿元,而对应当年仍处于亏损10亿元的状态,足见投资机构对其期望之高。 但后来的故事我们都知道了,不仅亏损幅度不断扩大,微薄的经营现金流也难以支撑庞大的资本支出。2022年至2025年上半年的三年半时间内,粤芯股份自由现金流合计净流出近140亿元。 截至2025年中,账上现金只剩下30.26亿,而长期借款规模高达120亿。

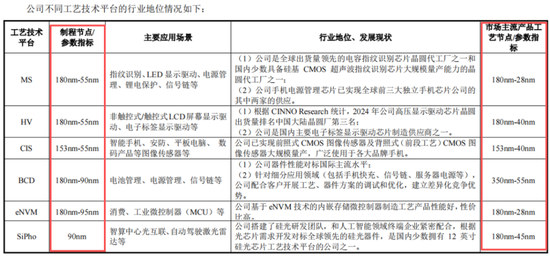

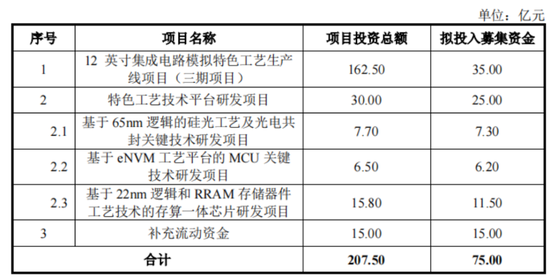

(来源:Choice终端,制图:市值风云APP) 此外,连年失血后,如今粤芯股份的净资产规模也只剩下38亿,按照2024年的亏损幅度,也就够再亏两年。 无论出于哪种动机,粤芯股份眼下最迫切的需求就是再融一笔巨资。 此番IPO,公司计划募资75亿,按发行上限计算,对应估值约225亿。这意味着,上一轮那些在253亿高点入局的投资者,已承受了约11%的浮亏。 可以说,上市已经成了股东们解套的唯一方式。如果被逼到业内同行出价,你猜得打几折? 从具体用途看,仅有三分之一投向了先进工艺研发,而约半数资金将被用来建设三期生产线,将现有产能再翻一倍。

(来源:粤芯股份招股书) 但令人困惑之处正在于此:这些昂贵的新产能,瞄准的依然是过去赚不到钱的180nm-90nm成熟制程。在如今“越卖越亏”的情景下,此举真的能够帮公司走出持续亏损的困境吗?

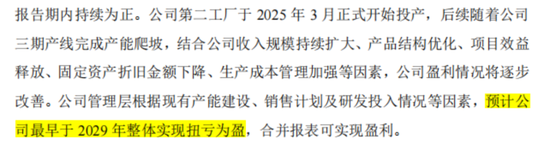

(来源:粤芯股份招股书) 招股书中,管理层的“大饼”画得极其谨慎,预计公司最早也要到2029年方能实现扭亏,前景可谓扑朔迷离。

(来源:粤芯股份招股书) 免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。 (责任编辑:admin) |

- 上一篇:2026年育儿补贴,开始申领了

- 下一篇:A股走势待察,关注板块轮动