原标题:小鹏的病,从G3就开始了

病根或许从一开始就埋下了。

@科技新知 原创

作者丨小葵 编辑丨伊页

G9失利之后,小鹏汽车开启了“秋后算账”模式。

先是把三位合伙人之一的夏珩,撤除了执行董事的职务;现在又把负责汽车品牌和公关传播的副总裁李鹏程拿掉。

外界纷纷猜测,这是何小鹏痛定思痛后的拨乱反正。通过换帅,小鹏希望获得更好的决策能力,借此让外界对之前一系列失误而形成的不良预期,能一笔勾销。

但换帅真的就能解决问题了吗?毕竟小鹏已经连着3个月当了造车新势力的倒数第一。G9在何小鹏亲自救场之后,销量并没有起死回生。

这似乎昭示着小鹏今天的问题根本不是什么配置清单失误,而是积攒已久的沉疴宿疾,早在前几年高速发展的时候,就已经埋下了祸根。

Part.1

步子太大,G3跌倒

2013年,特斯拉在中国卖出了2909辆新车。2014年,这个数字暴涨到了24076辆,增长了近十倍。这条鲶鱼在中国新能源车市中疯狂搅动,催生出了“蔚小理”等带着互联网基因的新能源车企。三家新势力,在各自的产品理解下,分别选择了不同的产品路线。

蔚来汽车,走的是效仿特斯拉的道路。初期先发布一台售价昂贵的跑车作为市场认知导入,随后发售面向高端市场的正式产品(ES6对标model X);当市场接受度逐渐提升之后,再考虑向下配置更具性价比的大众产品(尚未发布的阿尔卑斯对标model 3)。

理想汽车,走的是产品主义路线。爆火的理想ONE空间足够大,在30多万的定价区间里面很难找到对手,同时还搭载了相当有面子的一票智能化硬件。这样的配置打了整个市场一个措手不及,占据了先发优势。

小鹏汽车,走的则是极具互联网特色——先上线后迭代,先占市场后盈利的路线。2018年底推出G3,分别从两个方向攻入新能源汽车市场。

首先是低价换市场。此时的对手们都定位高端市场,蔚来ES8定价在37.54-47.54万;理想one补贴后仍要32.8万元。小鹏剑走偏锋,G3售价区间仅为13.98-16.98万,即使一台毛亏大约在24%,但希望用较低的售价,让消费者产生兴趣。

另一条路,则是从B端渗透。小鹏成立有鹏出行,让自家产品先通过网约车的形势跑在大街上。这条路线很多车企都在采用,例如北汽、威马、长城、广汽等。其一是因为从2018年开始,国内绿色出行的政策使得B端乘用车预计出现相当大的缺口;其二则是B端出行是十分直观体验汽车产品的渠道之一。乘坐网约车可以直接向潜在消费者展示产品,乘客有了良好的乘坐体验,才会进一步想要了解产品,进而打消之前对电动汽车的疑虑。

两个方向的配合下,小鹏G3在2019年拿下了单车销量第二的好成绩。但在后续的产品迭代上,接连出现了失误。

G3的2019款于18年底推出,2020款于19年中推出。两款车型的性能指标差距不小,19款最大续航里程只有365km,而20款有520km。同时,20款车型还增加了部分L2.5级别自动驾驶功能。新旧款推出的间隔时间短,价格上也非常接近。19款365km尊享版为19.98万元,而20款520km尊享版价格只有19.68万元。

如此的迭代表现,让车主产生颇多怨言。由于小鹏造车初期产能不足,有车主订单等待时间较长,在2020款推出当月,才刚刚提到2019款的G3。相当于刚买到手的车,一下子就变成了昨日黄花。

最终,小鹏因为迭代速度太快,狂追产能,一跤摔在逆变器故障上。2019Q2至2020Q3,G3总销量达到19828辆,召回车辆竟占比67.6%,可谓“一朝回到解放前”。

Part.2

P5复制不了P7的成功

G3失利,让小鹏品牌的声誉大受影响。在2019年底,小鹏汽车账上只剩下约17.5亿元现金(现金及等价物减流动负债)。逆转的可能性,只能寄托在2020年4月发布的P7上。

但如何将消费者的视线快速完成切换?彼时的特斯拉,送了小鹏一记天时、地利、人和的三连击。

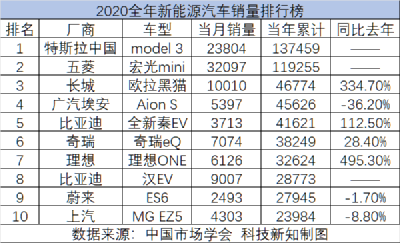

2020年,随着特斯拉上海工厂投产出货,2月特斯拉中国交付了3900辆model 3,当年销量超13万辆,位列新能源交付榜第一位。这点燃了国内C端市场对新能源汽车的需求。消费者通过中高端新能源车型表现出来的质量和产品力,转而开始认同电动车产品。

当年跟随特斯拉在20-20万区间交战的只有汉EV、理想ONE、和小鹏P7。而这也意味着,若是想要在这个价位里智能化的新能源轿车,那特斯拉和小鹏几乎是唯二的选择。市场一片大好,并且竞争者寥寥,此为天时。

接下来,在P7发布会上,小鹏不仅将新品与特斯拉的Model S和Model 3进行对比,表现细节优势。强调更符合中国消费者特色的智能化卖点;自动驾驶方面,与特斯拉形成差异化,更适合中国本土国情。宣传口径下,颇有国产特斯拉的意味,此为地利。

最后,为了支持P7销售而增加的营销、促销、广告开支,扩大销售网络以及员工规模,导致2020全年小鹏的销售、一般及行政开支增加150.8%至29.06亿元,此为人和。最终在当年共售出15315辆P7,占据全年销量的57%。

得益于特斯拉的提携,P7成功地接过G3的接力棒,着实让小鹏体验了一把过山车。但小鹏把P7的成功并未归结于外部,而认为是自己汽车智能化和产品设计优异的结果。顺着这个所谓的成功经验,在2021年4月发布了P5。

何小鹏认为,P5将引领辅助驾驶和智能座舱的普及,用智能化彻底颠覆燃油车。同时,市场对P5也抱以厚望,纷纷预测销量能够达到月销过万的水平。

如果P5能复制P7的成功,那么小鹏将验证汽车智能化作为当下市场产品标杆的新逻辑。如此,跑在智能化前列的小鹏,便能重新启动产品迭代的飞轮。

然而看好变成了捧杀,P5的月销量被锁定在5000辆的关口上,死活无法突围。之所以会这样,是因为过于重视智能化,而忽视了汽车本身的产品力。

首先,P5对标同级别燃油车的性价比有点拉跨。

16万起步的售价难以直接对宝来、轩逸、卡罗拉、朗逸、思域等10-15万的车型,直接发起价格上的挑战。P5的底价比大部分同级车顶配的售价还要高。作为最大卖点的智能化,需要加钱才能获得,满配整车价格要飙到20万上下。

其次,P5主打的辅助驾驶,市场并不“感冒”。

跟P5直接对标的电动汽车,有广汽的AION S PLUS和比亚迪的秦。横向对比2022款P5 460E+、2022款埃安SPLUS和2021款比亚迪秦 PLUS EV,价格分别为19.79万(官方指导价)、18.49万和17.58万,车型都是A级轿车,大小也都差不多。

如果单论智能化程度,P5比埃安多了L2级别的辅助驾驶,比秦多了自动变道和自动泊车。那么多花2万块钱买这些功能值不值?消费者自然会用脚投票。按2022年11月的销量来看,秦 PLUS EV销量为12870,埃安S销量为15323,小鹏P5仅为1453辆。

最后,P5的销量迟迟上不去,无疑是揭了小鹏的老底。证明了当前汽车消费市场购买的主逻辑根本不是智能化;还说明小鹏汽车不仅在性价比上尚不能与燃油车PK,同时产品力也不如同价位的友商。

然而,产品力的不足并未叫醒智能化美梦中的小鹏,其仍然在等着智能化迭代的飞轮能够跑通的那一天。这一等,等来的就是G9的“溃败”。

Part.3

G9卡死智能化飞轮

造车是一门苦生意。

传统主机厂的毛利率大概在10%-15%之间。丰田用了百年时间,将传统制造业研究到了极致,最终不过是收获了20%左右的毛利率水平。为了进一步提升汽车的利润水平,智能化下的软件付费订阅,是被公认最理想的道路。

小鹏在自家汽车上开放订阅XPILOT(辅助驾驶),以图获取这部分利润。

从市场表现来看,从2021Q1开始,XPILOT软件累计付费率超过20%,获得的软件总收入约8000万元,约占利润的2.5%。后续渗透率开始逐渐提升,在2021Q4还确认了来自P5的订阅收入。但没多久,小鹏汽车即宣布,旗下部分车型将标配辅助驾驶功能,之前价值2万多的软件变为免费。

原本形式一片大好的软件订阅,为何突然叫停?

首先是因为软件订阅的渗透率的上限较低。

当前由于自动驾驶的技术实现程度不高,消费者购买辅助驾驶尝鲜的冲动因素更大。以特斯拉的FSD为例,国内市场开通率为1%-2%,全球市场开通率为11%左右,并且还在持续走低。从先行者的姿态可以看出,辅助驾驶的订阅或许不像是此前预期的“滚雪球”一般乐观。

其次,软件订阅的方案其实和小鹏的智能化迭代相冲。

小鹏为了持续迭代自动驾驶技术,需要通过大量用户使用采集行车数据。理想情况是,搭载辅助驾驶软件的汽车越多,那么训练的数据也越多,最终AI变得越来越好用。但由于辅助驾驶订阅渗透率预期的重估,使得搭载辅助驾驶汽车的销量,在一定程度上并不严格随着汽车销量而上涨。

所以小鹏不得不取消XPILOT的订阅,倒逼消费者购车选装,变相地提高渗透率。在2022年Q1的电话会议上,小鹏表示在5月调整策略之后,P5中选择软件标配版本的比例有所提高。

最后,来自销量和软件的双重压力导致了小鹏如今骑虎难下的局面。

由于小鹏汽车主打智能化,注定需要持续不断地加大研发来维持技术进展。汽车智能化和自动驾驶的投入连年扩大,但这功能既不是核心卖点,又无法形成对竞品的降维打击。

另一边,汽车产品力弱于同行,小鹏不得不维持较高的营销费用。为了快速向全国市场渗透,2021年小鹏开放了加盟模式(蔚来和理想全部直营),整体门店数呈现快速扩张的局面。但销量在2022年呈现萎缩的态势,使得运营成本无法分摊,2022年Q3显示运营亏损率已经达到32%,亏了22个亿。

最终,在产品力和智能化的两条路线中,小鹏从G9开始在汽车SKU中大下文章,尽可能地将技术和产品差异化分开。不同技术和产品力等级的部门,不得不想方设法用排列组合的方式,确保每一个配置都能被消费者“有概率”选到。

单论技术,G9的800V+SiC电驱、4C快充电池、集中域电气电子架构等等,都是当前最先进的技术架构,结合在一起能够保证起码3年内技术不落后。毫不夸张地说,完全体的G9就是一款世界级技术水准的产品。

而在SKU上,G9的配置设计堪称烧脑。

音乐座舱包里面居然有方向盘加热、前排座椅电动调节和按摩这些舒适性选项。而其他的舒适性选项如后排座椅电动调节、腿托等,被分散捆绑在702E和650E/X版本中,不能单独选配。

当消费者以为自己配置了续航、音响和辅助驾驶,实际上早就把舒适性配置一并捆绑选择了。

更无奈的是,何小鹏本人推荐的双腔空悬,只能用在40W+的四驱版本上。而两驱版本连个自动减震都没有。大力宣传的4C电池还只能四驱版本花1W选装。最便宜的570G不能选任何配置,主力销售的后驱长续航选满也要40W,四个颜色中的三个也要另外加钱,中配和高配的轮毂尺寸一样,但是款式不一样。

总结下来,这样的配置和宣发错位,简直就是史诗级的灾难。不光消费者懵逼,何小鹏本人也懵逼。

在自动驾驶的宣传视频中,某部门负责人说车上有26个喇叭,何小鹏反问28个喇叭,还有两个呢?如此令人啼笑皆非的对白,只会让外界认为就连造车的负责人也不太了解产品。

如果说P5的平淡,是因为小鹏过于乐观,佳绩连连开始“飘了”;那么G9的悲惨,彻彻底底暴露了内部产品设计和预期管理出现了重大问题。

为了解决这个问题,换人成了必然。但同时,小鹏更紧迫的事情是抓紧重新研发新产品,将产品和技术的矛盾赶紧分离,找到真正能驱动产品大卖的定位逻辑。

Part.4

写在最后

2023即将到来,新能源汽车市场发生了变化,整体环境朝着对新势力不友好的方向发展。

首先是补贴退出,产品开始进入到主力购买价格区间的竞争。这对造血困难和尚不能盈利的车企打击甚大。

其次是传统车企迎头赶上,新势力的产品先发优势开始没有故事可讲。

最后是市场增速预期下调。当前特斯拉减产的传闻和锂价下调,都说明不如今年乐观,高价车型渗透率已达阶段性饱和。这预示着造车界新一轮“大逃杀”即将再次来临。

从财务表现上看,小鹏尚不存在紧迫的存亡危机。到今年9月底,现金与类现金资产(含长短期定存)储备是400亿人民币。按照公司一个季度亏20-30亿的水平来看,仍有一定的容错空间。

但一味地等待是没用的。等待只会逐渐从造车的牌桌上悄无声息地退场,成为下一个威马。号称国产智能化最强的小鹏,还能回到造车新势力第一名的位置吗?