8月28日上午消息,据港交所披露,人工智能独角兽商汤科技已向港交所递交上市申请。中金公司、海通国际及汇丰银行担任此次发行联席保荐人。

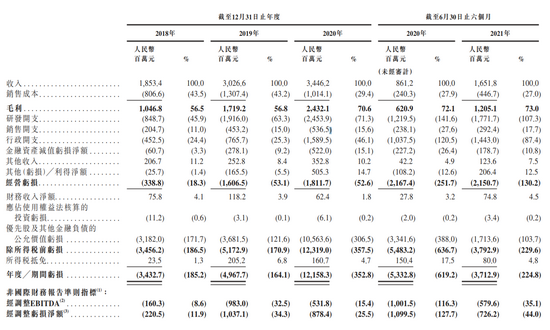

据招股书数据,商汤科技2021年上半年营收16.52亿元,去年同期为8.61亿元,同比增长91.87%。上半年期间亏损37.13亿元,去年同期亏损53.33亿元,非国际财务报告准则下经调整亏损净额7.26亿元,去年同期亏损11.00亿元,同比减亏。

招股书显示,IPO前,商汤科技创始人汤晓鸥持股21.73%,联合创始人兼CEO徐立持股0.9%;此外,软银持股14.88%,淘宝中国持股7.59%,春华资本持股3.08%,银湖资本持股3.05%,IDG资本持股1.42%。SenseTalent(徐立、王晓刚、徐冰所持B类股票)持股12.17%。

以下为招股书主要内容:

招股书显示,扣除优先股公允价值变动等非经常性损益之后,商汤科技近三年半累计扣非净亏损为28.7亿元。2018年、2019年、2020年及2021年上半年经调整的扣非净亏损分别为人民币2.2亿元、10.4亿元、8.8亿元及7.3亿元。

作为一家人工智能独角兽,商汤科技近年来在研发上的投入不少。数据显示,2018-2020年以及2021年上半年,商汤科技研发开支分别为8.49亿元、19.16亿元、24.54亿元以及17.72亿元,逐年走高,三年半合计研发支出达69.91亿元。

继旷视、云从、依图之后,人工智能计算机视觉赛道四小龙企业均全部正式启动IPO上市计划。只不过对于商汤而言,其至今也未能逃脱目前人工智能行业所面临的连续亏损困境,而此次递交IPO招股说明书,商汤科技有必要为此作出解释。

招股书中,商汤介绍了自己的定位——一家赋能百业的人工智能软件公司。公司将基于专有的人工智能基础设置SenseCore,集中量产人工智能模型,通过软件平台实现AI模型的快速部署及商业化。而为了进一步增强SenseCore的生产能力,商汤在上海临港建设了大型人工智能计算与数据中心(AIDC),总算力达到每秒4.91百亿亿次浮点运算,预计该AIDC将于2022年初投入使用。

目前,人工智能领域企业发展大致呈现出两条路线。一条更偏向于垂直行业赋能,强调将AI技术运用到垂直行业场景当中,通过技术去打通垂直行业产业链、消费者需求等多方因素,打造垂直的行业AI。而另外一条则是强调往人工智能更加底层的数据中心、芯片硬件及软件平台转型,希望成为赋能更多人工智能企业的基础层技术公司。

相比于旷视、云从以及依图三家目前相对更倾向于往行业AI方向走的发展策略,商汤科技则更倾向于往AI基础设施层发力。只不过对于商汤及其未来的潜在投资人而言,哪一条路径更能够代表整个AI产业的发展方向,同时允许培育出真正高潜力的公司,仍需要时间检验。

招股书中,商汤科技就本次启动IPO招股书可能遇到的风险情况作了说明。主要包括:

1、由于公司经营历史有限,因此难以评估业务及前景,历史增长率可能无法反映公司的未来表现。

2、公司业务记录期内产生巨额经营亏损,且未来可能无法实现盈利或持续盈利,且公司于业务记录期内录得负资产净值或净亏损。

3、倘人工智能技术商业化的增长或人工智能及其他产品及服务在公司关注的垂直行业使用未及预期,将对业绩、增长及前景产生重大影响……

此外,公司还面临着业务记录期内头部客户较为集中,可能面临客户延期付款或违约,以及政府补贴可能减少企业营收等方面的挑战。

据招股书介绍,此次IPO招股,商汤科技拟将募集资金的60%用于提升公司的研发及开发能力。其中,10%募集资金将用于扩大公司的AIDC算力;10%将用于加强人工智能芯片的设计能力及开发自有人工智能芯片解决方案;15%将用于提升人工智能模型有关能力;25%将用于进一步开发产品并增强人工智能研发能力。另外有30%将用于业务扩展及潜在战略投资及收购,10%将用于运营及一般企业用途。